こんにちは。YOSHIです。

この記事では、S&P500等の各指数の一週間を振り返り、投資戦略について考えていきます。

週末のうちに状況整理をして来週の相場に備えましょう。

WEEKLY MARKET REPORT

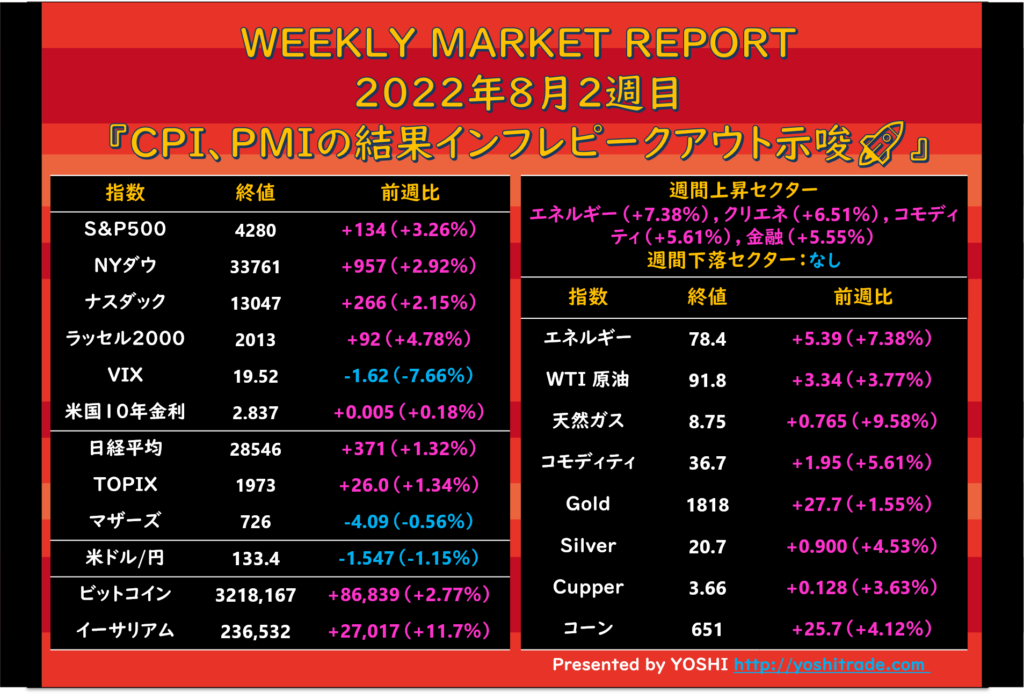

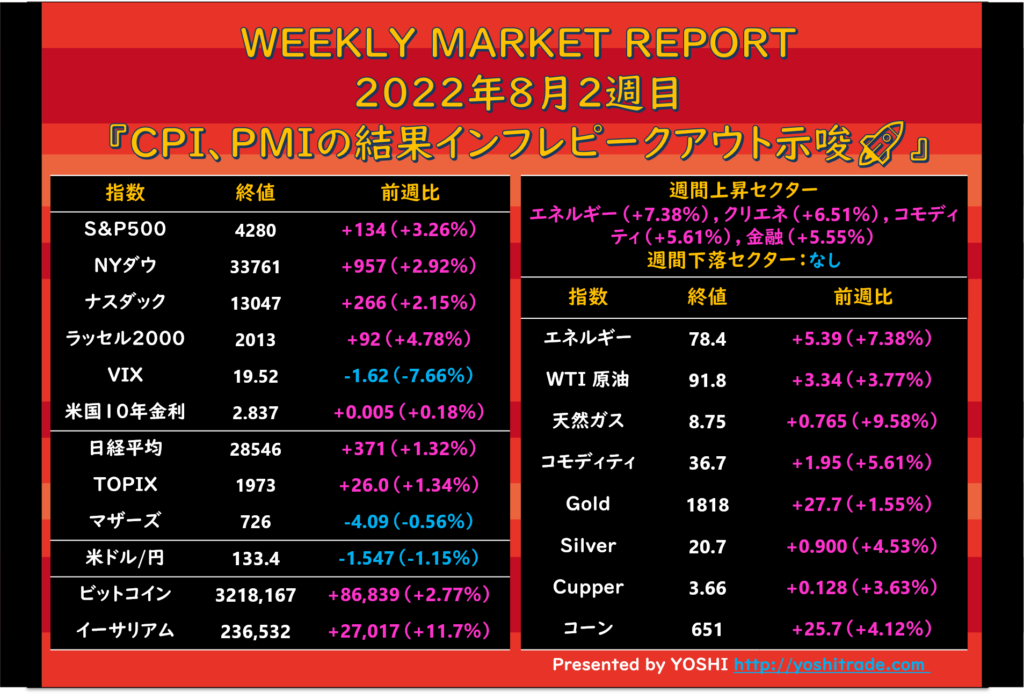

相場状況の理解のためには、S&P500や日経平均などの株式市場だけでなく、仮想通貨やコモディティ市場の状況を理解し、経済全体の動向を確認することが重要です。一週間の動きをまとめました。

S&P500 一週間の動き

世界の優良企業500社を集めたインデックスであるS&P500の一週間の動きにDeep Dive!

| 月曜 | -0.12% | 反転上昇するも上髭つけて失速。8/10のCPI待ち。NVIDIAの売り上げ見通し下方修正で半導体セクターが大きく下落。S&P500 5EMAをギリギリ維持しているものの目先のピークアウト感。MMFI 72.33。 |

| 火曜 | -0.42% | 軟調な展開。NVIDIAに続きマイクロンが売り上げ見通しを引き下げ半導体セクターが大きく下落(-4.57%)。本日21:30CPI発表。S&P500 5EMA割れ。出来高は小さい。MMFI 68.81。 |

| 水曜 | +2.13% | 消費者物価指数(CPI)発表(総合 結果8.5%-予想8.7%、コア 結果5.9%-予想6.1%)インフレピークアウトが示唆され、株価急騰。リスクオン🚀S&P500 高値ブレイク。出来高増加。VIX 4月以来の20割れ。MMFI 76.00。 |

| 木曜 | -0.07% | まちまちの展開。生者者物価指数(PPI)の発表(結果9.8% 予想10.4%、コア 結果7.6% 予想 7.6%)で上昇して始まるも、失速。金利上昇が重し。S&P500 上髭。出来高減少。MMFI 78.08。 |

| 金曜 | +1.73% | 大幅上昇。ミシガン大学消費者信頼感指数改善(結果55.1 予想52.5、期待インフレ率12カ月先5.0%、5年先3.0%)。S&P500 綺麗なバンドウォーク。出来は小さい。MMFI 81.60。 |

今週はCPI、PPIの結果、ついにインフレピークアウトを示唆する結果が発表されました。

株式相場がこの3カ月ほど期待していたものがついに数字で確認されました。

その結果、株式市場は大幅上昇🚀バンドウォークというボリンジャーバンドの+1σと+2σの間に沿って上昇するという非常に強い上昇トレンドのチャートを描いています。

相場が気にしている大事なポイントは以下の通りです。

インフレ⇒8月発表のCPI、PPIにてインフレピークアウトを示唆する結果。7月雇用統計の結果、賃金インフレ懸念。

利上げ見通し⇒7月FOMC 75bp利上げ。政策金利2.5(中立金利)

景気⇒2四半期連続 GDPマイナス成長でテクニカルリセッション入り。米国のリセッションは全米経済研究所(NBER)が判断。ミシガン大学消費者信頼感指数は50を超えておりそれ程景気が悪くありません。原油やコモディティ価格が上がってきています。

決算⇒GAFAM含めそれ程悪くない。

今週のトレード

私は短期トレード、経済サイクルを考慮した投資、インデックス長期積み立て投資に分けて運用しています。短期トレードの内容を紹介します。

今週は株は持ち越したS&P500,ナスダック100、マザーズロングをCPIの前に一旦利益確定しました。

その後、CPIの結果を確認し、これは上への条件が整ったと判断し、積極的にロングを仕込んでいきました。木・金と少し弱含む局面もありましたがハラハラしましたがよい感じのポジションになってきました。S&P500,ナスダック100、マザーズロングを持ち越しです。

一つ心残りは、ずっと狙っていた天然ガスのロングが入れなかったのが悔しいところです。コモディティは方向が変わると一気に動くのでなかなか難しいです。

来週のトレード戦略

来週も基本的にはロングを継続です。インフレピークアウトが確認されチャートもよいため、下げれば追加していく戦略です。可能であれば、9/5のレイバーデイの前までロングを継続したいです。

相場のサイクル(季節性)からは9月第一週月曜日のレイバーデイ以降に崩れるため警戒しています。相場のサイクル(季節性)についてはこちらのnoteにまとめているのでご参考ください。

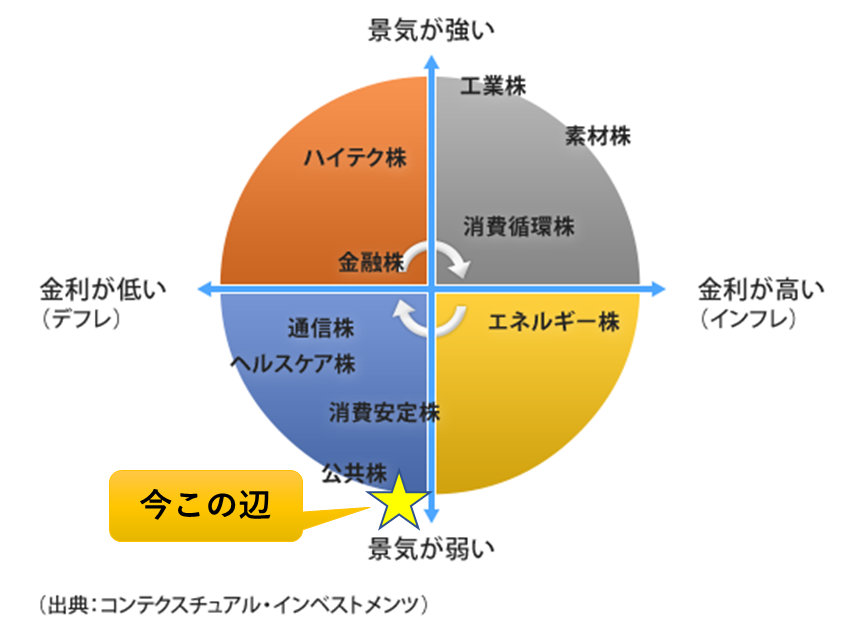

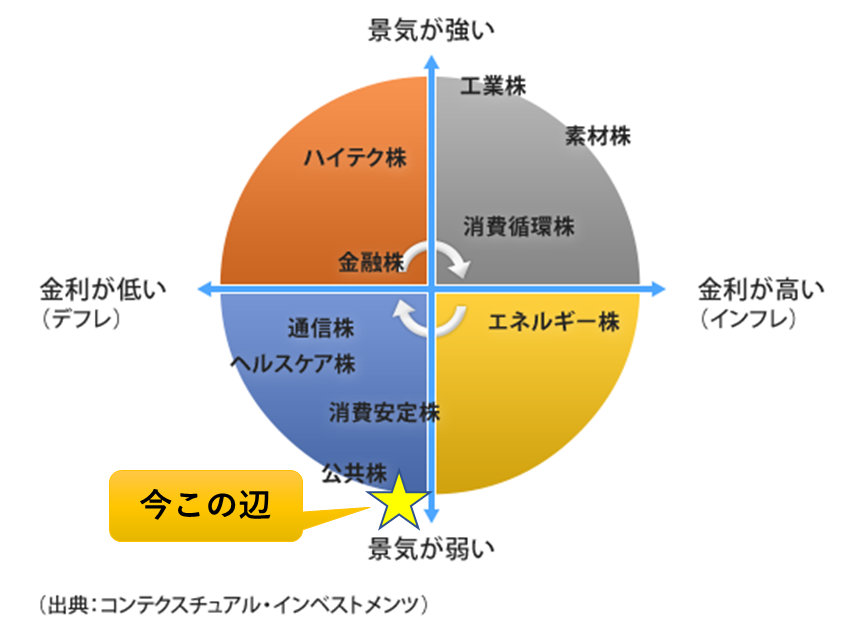

経済サイクルを考慮した投資戦略

経済サイクルは「インフレ-利上げ見通し-景気の綱引き」です。経済サイクルをの動きを予見し、賢く資金を動かしましょう。これがまさに「投資」です。

今週はCPIの後、長期金利がまさかの上昇してきたので、下がったTECL「Direxionデイリーテクノロジー株ブル3倍ETF」を買い増ししました。この長期金利の上昇は解せないです。国債が売られて資金が株式市場に流れてきているのでしょうか。

経済の流れ

インフレ→利上げ→景気悪化懸念で原油・コモディティ価格下落→金利下落→景気悪化(決算悪化)→インフレ収まり→利上げ終了→利下げ

主な経済指標/今後のスケジュール

経済指標の結果を受けてアタフタするのではなく、先取りして投資戦略に反映させましょう。

来週はあまり大きな経済指標はありません。あまり大きく動かないかもしれませんね。FRB高官などから、CPI、PPIを踏まえた発言があるかもしれませんので注意です。利上げは恐らく予定通り9月も0.5bpでしょう。

まとめ

CPIで希望の光が見えた一週間となりました。株価も反転してきてよい感じです。

このまま安定上昇局面が来てくれると嬉しいですが未だ利上げしている最中ですし、インフレピークアウトが継続的に確認できるかは不明確ですのでその点注目です。

ではまた。

コメント