こんにちは。YOSHIです。

この記事では、S&P500を中心に一週間の株式相場を振り返り、今後のスケジュールを確認します。

週末に相場状況を整理し、来週の相場に向かいましょう。

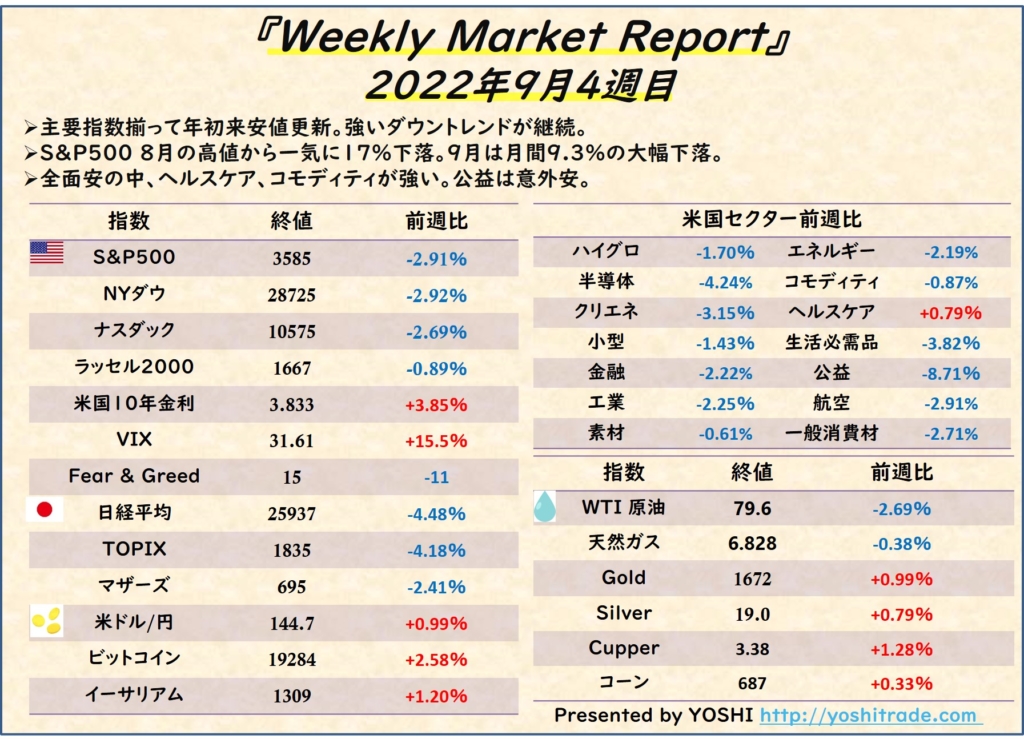

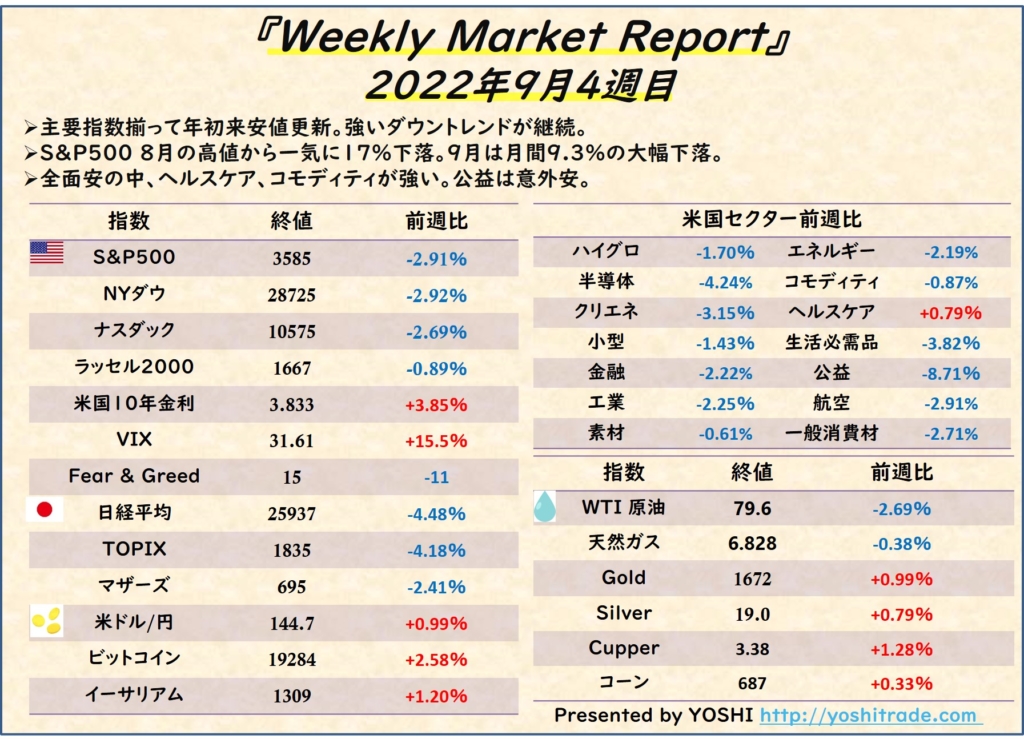

各指数の一週間の動き

相場状況の把握するためには、S&P500や日経平均などの指数だけでなく、コモディティや仮想通貨などの状況も把握し、経済全体の動向を理解することが重要です。以下に一週間の動きをまとめました。

S&P500

世界の優良企業500社を集めたインデックスであるS&P500の一週間の動きをまとめます。地合いの認識のためにS&P500の動きを中心にフォローすることをお勧めします。

| 月曜 | -1.03% | Dead Cat Boundsするも引けにかけて下落。欧米の利上げを背景に長期金利上昇。VIX 30超え。Fear & Greed 20割れ(EXTREME FEAR)。原油、コモディティ下落。 S&P500 終値で年初来安値。MMFI(S&P500構成銘柄のうち50日線を上回る銘柄の割合) 10.31 |

| 火曜 | -0.21% | まちまちの展開。序盤上昇するも、ショートカバーが終わると下落に転じる。金利上昇が止まらない。リセッション警戒。ノルドストリーム損傷。 S&P500 年初来安値更新。MMFI 10.90 |

| 水曜 | +1.97% | 大幅反発。イングランド銀行が英国債の無制限購入を発表→イギリスの金利下落→米国の金利下落→ショートカバーも巻き込み株価大幅上昇。アップル増産断念も影響は限定的。 S&P500 年初来安値圏から反発。MMFI 15.58 |

| 木曜 | -2.11% | 主要指数揃って下落。長期金利が再び上昇し昨日の上昇分を吐き出す。米国市場開始前は反発していたものの米国市場が始まると一気に下落。遅れてきたアップルショック(-4.9%)。 S&P500再び年初来安値更新。MMFI11.97 |

| 金曜 | -1.51% | 主要指数揃って続落。PCEデフレーター(コア 結果:0.6%、予想:0.5%)にてインフレ継続→長期金利上昇→引けにかけら下げ続ける。 S&P500年初来安値更新。出来高大。月間9.3%の大幅下落。MMFI 11.76 |

今週は米国でのインフレ加速による利上げ継続に加え、英国の減税策とそれに伴う長期金利の大幅上昇が相場の重しとなりました。水曜にイングランド銀行が英国債の無期限購入を発表すると巻き戻しが入り相場が大きく反転。反転継続が期待されましたが木曜に全戻し、金曜はダメ押しの下落と、下落トレンド継続が鮮明になりました。

インフレ⇒8月発表のCPI、PPIにてインフレピークアウトを示唆する結果。7月雇用統計の結果、賃金インフレ懸念。9月発表のCPIの結果インフレ加速。

利上げ見通し⇒7月FOMC 75bp利上げ。政策金利2.5(中立金利)ジャクソンホール会議「利上げは長引く、利下げに転じるのは遠い」各地区連銀総裁「今年は利上げをきっちり継続して政策金利は4%を超える水準までもっていく。来年の早期利下げ転換はない」9月発表のCPIを受け、9月FOMC 100bp利上げ。

景気⇒2四半期連続 GDPマイナス成長でテクニカルリセッション入り。米国のリセッションは全米経済研究所(NBER)が判断。ミシガン大学消費者信頼感指数は50を超えておりそれ程景気が悪くありません。原油やコモディティ価格が上がってきています。

決算⇒GAFAM含めそれ程悪くないものの、フェデックス、ナイキなどコストインフレの結果、悪い決算もみられる。

1週間3万円チャレンジ

私はCFDを使って1週間で+3万円を目標としてた短期トレードをしています。

ニーズがあるかはわかりませんが、blogでも結果を共有してみようと思います。

取り扱う銘柄はナスダック100ミニがメインで、たまにコーンや天然ガスなどの商品先物も取引します。スイングで入れる時は、S&P500も買います。CFDはレバレッジが大きくリスクが高いと思われがちですが、取引手数料は無料ですし(調整日を跨ぐと調整金が必要となる場合あり)、ミニナスであればリスクが非常に小さいので実は短期トレード向きです。例えば、ミニナス1枚であれば100ポイント動いても1000円ほどの値動きです。

今週の結果は+17,110円でした。

ショートを中心に無理せずコツコツ利益を積み上げることができました。

| 銘柄 | 損益 |

|---|---|

| ナス100ミニS | -1853 |

| ナス100ミニL | -1175 |

| ナス100ミニS | +2604 |

| ナス100ミニS | +3183 |

| ナス100ミニS | +3906 |

| ナス100ミニS | +3385 |

| ナス100ミニS | +8734 |

| ナス100ミニL | -1918 |

| ナス100ミニL | +208 |

| ナス100ミニL | +36 |

| 合計 | +17,110 |

主な経済指標/今後のスケジュール

経済指標の結果を受けてアタフタするのではなく、先取りして投資戦略に反映させましょう。

| 日程 | 経済指標 |

|---|---|

| 10/3 23:00 | ISM製造業指数 |

| 10/5 21:15 23:00 | ADP雇用統計 ISM非製造業指数 |

| 10/7 21:30 | 雇用統計 |

| 10/13 21:30 | CPI(消費者物価指数) |

| 10/14 21:30 | 小売売上高 |

| 10/20 21:30 | フィラデルフィア連銀製造業景気指数 |

| 11/3 3:00 3:30 | FOMC声明・政策金利発表 FOME記者会見 |

| 11/8 | 米国中間選挙 |

ついに10月に突入しました。来週は、ISMに加え雇用統計があります。10/13のCPIが今月の大きな山場になります。インフレ継続するのか、落ち着くのか大きな注目点です。

相場雑感

9/13に発表されたCPI(消費者物価指数)を契機に株式相場は下落トレンド入り、年初来安値を更新し続けています。度重なる利上げにも関わらずインフレが収まっておらず、いよいよリセッションが現実味を帯びてきました。コストインフレにより輸送費等が値上がりしており今週発表されたナイキの決算でも売上良好にも関わらず粗利が低下し、株価が大きく下落(-10%)する事態が起きています。10月の決算期に、他の企業にも同様の事態が起こるリスクがあります。原油をはじめコモディティ価格は下落しているので、決算の結果との違感を感じますが、恐らくダイレクトなコモディティ先物価格が、実際の市中の価格に反映されるのに時間差があるのでしょう。

S&P500の月足チャートを見てみると、RSI(売られ過ぎ、買われ過ぎを示すオシレーター指標)は、41とかなりの売られ過ぎ水準に到達しています。2020年3月のコロナショック時が40、2009年2月のリーマンショック時が17ですので、コロナショックの時と同じくらい売り込まれている現状です。

現状をまとめますと、インフレ継続、決算悪化懸念(リセッション懸念)、金利上昇、需給は売られ過ぎ水準という状況です。悪材料は相当に織り込んでいるので、好材料があれば反転する可能性がありますが(そろそろ11/8の中間選挙に向けた経済対策の話などが出るのでは)引き続き注意が必要です。

ではまた。

コメント