こんにちはYOSHIです。

この記事では一週間の株式相場を振り返り、今後のスケジュールを確認します。週末に相場の状況を整理し来週の相場に備えましょう。

相場の振り返り

S&P 500日足チャート

S&P500のチャートを確認していきましょう。

総括すると「強い下落トレンドのチャート」です。

- トレンド:ステージ4(下落トレンド)

- ボリンジャーバンド:-3σ(売られ過ぎ)

- 移動平均線:200EMAを下回る(下落基調)

- StochRSI(一つ目):20到達(売られ過ぎ)

- MACD(二つ目):DC(下落トレンド)

- RSI(三つ目):33.5(やや売られ過ぎ)

- DMI(四つ目):DMI- (下落力優位)

S&P500のチャートは下落トレンドに入りました。レジスタンスラインで綺麗に押し返された形です。現在、下落の圧力が強く、オシレーター系も弱いサインが出ているとともに、売られ過ぎ水準まで一気に落ちてきました。出来高を見ると、木曜・金曜とかなり大きな出来高となっているので、ワンチャンセリクラのようになった可能性があります。チャートからは、一旦反発する可能性もあると思われます。

続いて一週間の値動きと出来事を振り返ります。

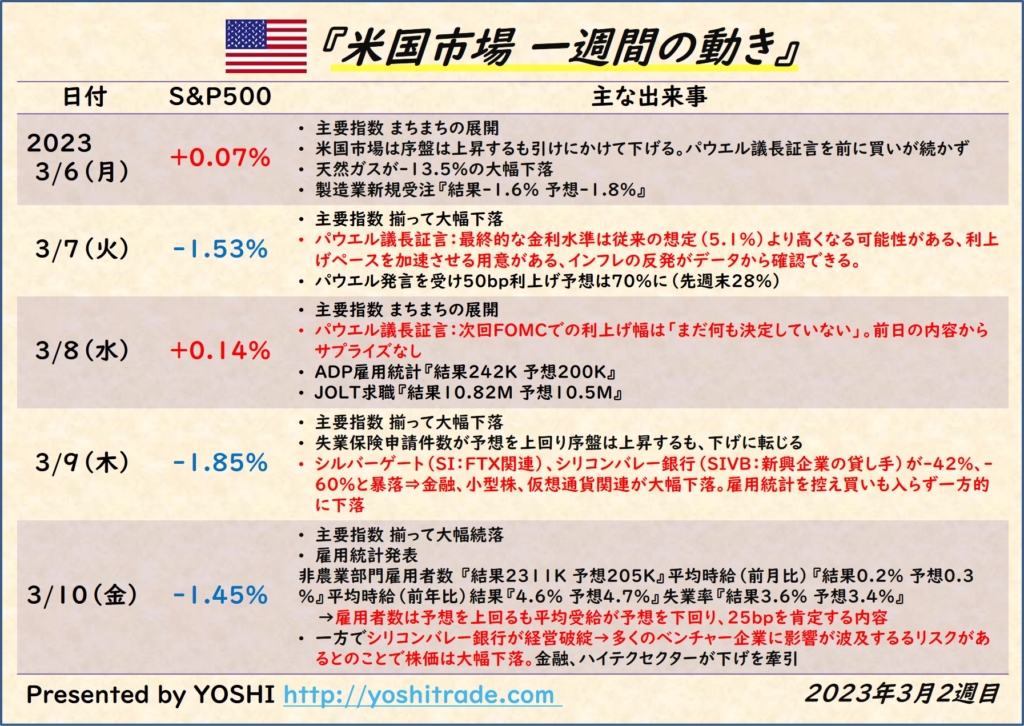

米国市場 一週間の動き

先週の米国市場は、様々な出来事により荒れ模様でした。まずは、火曜日のパウエル議長の議会証言が大きなポイントです。CPI、PPI、PCEなどのインフレ再燃を示すデータを受け、パウエル議長は金利水準が従来の想定より高くなる可能性があること、さらに利上げペースを加速させる用意があることを発言しました。この発言により、3月FOMCでの50bp利上げ予想が一気に70%に上昇、長期金利も上昇し、株価は大きく下落しました。

木曜日にはシリコンバレー銀行とシルバーゲートの経営破綻の懸念から大幅に下落しました。特に、株式市場ではシリコンバレー銀行の影響が大きく、木曜日と金曜日には大幅に下落しました。金曜日に発表された雇用統計は、予想を下回る平均受給というポジティブな内容でした。長期金利は-5.2%と歴史的な下落をしましたが、株価は上昇しませんでした。

次に、日米の各指数や仮想通貨、米国の各セクターの動向、コモディティなどの動向も確認していきます。

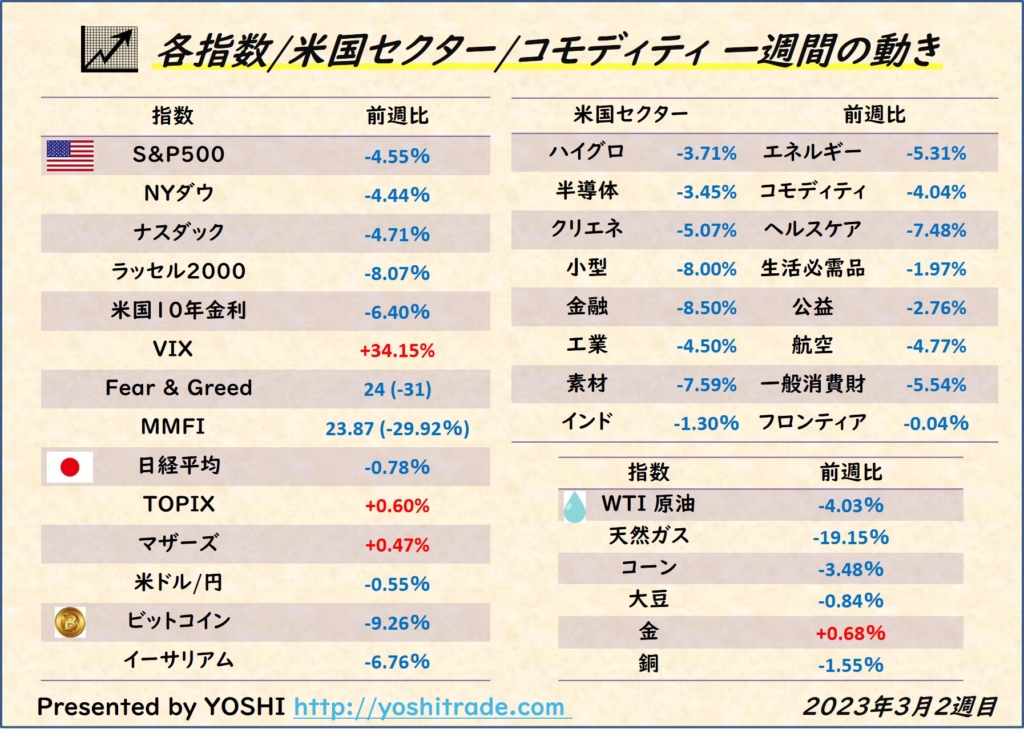

各指数/米国セクター/コモディティ 一週間の動き

今週は米国市場全体が下落しました。特にラッセル(小型株)が-8.07%という暴落レベルの大幅下落となりました。セクター別では、シリコンバレー銀行(SIVB)の破綻の影響を大きく受ける小型株、金融セクターの下落率が大きいです。また、シルバーゲート(SI)の経営不振が影響し、仮想通貨も大幅に下落しました。週末にはステーブルコインUSDCも下落したため、今後も下落が続く可能性があります。原油や天然ガスも下落し、コモディティ市場も弱い状況が続いています。貴金属市場は状況がまちまちです。全体的に、不景気を織り込んだ動きとなっています。

マクロ環境のまとめ

インフレ

2022年11月、12月、2023年1月のCPIが3カ月連続で上昇し、インフレの収まりが観測されました。しかしながら、2023年2月のCPI、PPI、PCEが予想を上回り、インフレ再燃の懸念が高まっている。3月の雇用統計は平均受給が予想を下回る。

FOMCによる利上げ

2022年7月には75bp、9月には100bp、11月には75bp、12月には50bpの利上げが行われました。

2023年2月にはさらに25bpの利上げ行われました。

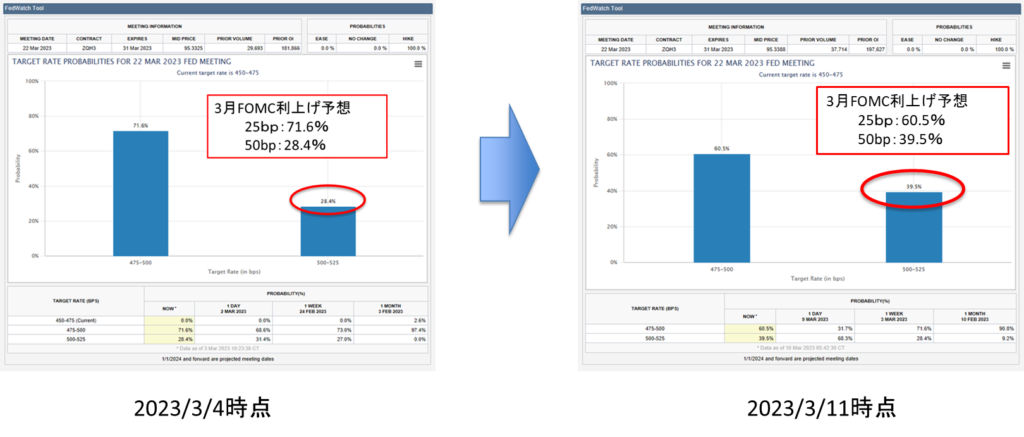

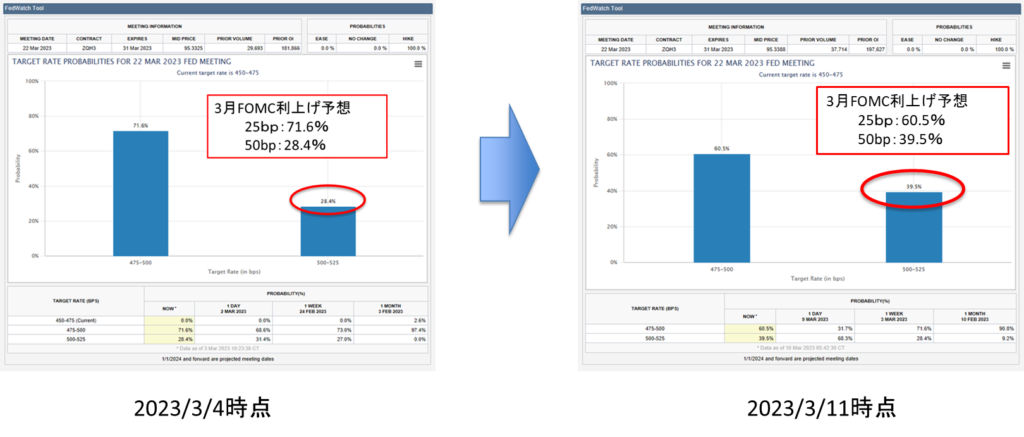

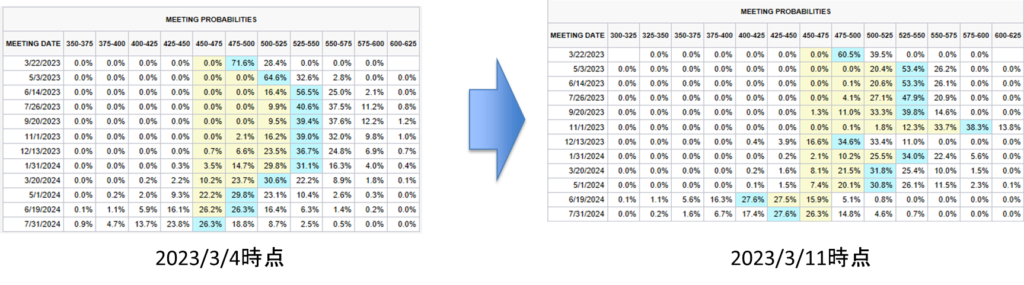

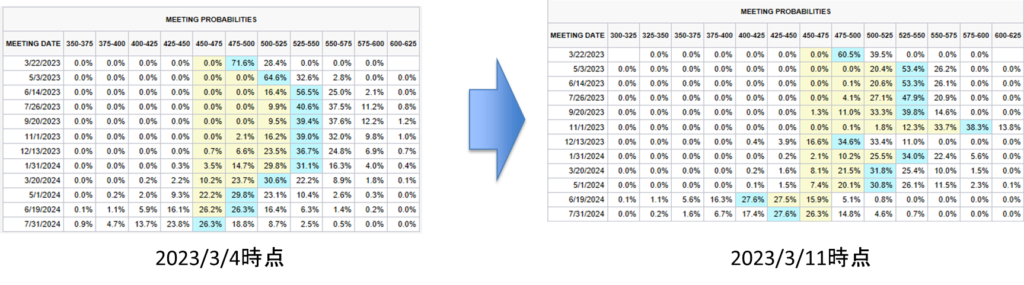

次回3月は25bp利上げ予想が28.4%、50bp利上げ予想が39.5%です。

景気

2四半期連続でGDPがマイナス成長となり、テクニカルリセッション(景気後退期)に突入しました。また、ISM製造業・非製造業の両指数が50を下回っており、景気の先行きに不透明感が広がっています。シルバーゲート銀行が経営破綻→ベンチャー中心に影響が波及、他の銀行も同様に経営悪化となるリスク。

決算

企業の決算は全体的に低調で、ガイダンス(業績予想)も弱い傾向にあります。多くの企業が大規模なレイオフを実施し、自社株買いに期待がかかる状況となっています。

次回FOMCでの利上げ予想

次回3月のFOMCでの利上げ予想です。先週末と比較しました。50bp利上げ予想は先週の28.4%→39.5%と11.1%上昇しました。こちらは結果的には少しの上昇でしたが、パウエル議長の議会証言の後一時70%近くまで上がっていました。金曜の雇用統計を受け後退している状況です。2023年のターミナルレートは5.25~5.5%の着地予想が有望です。

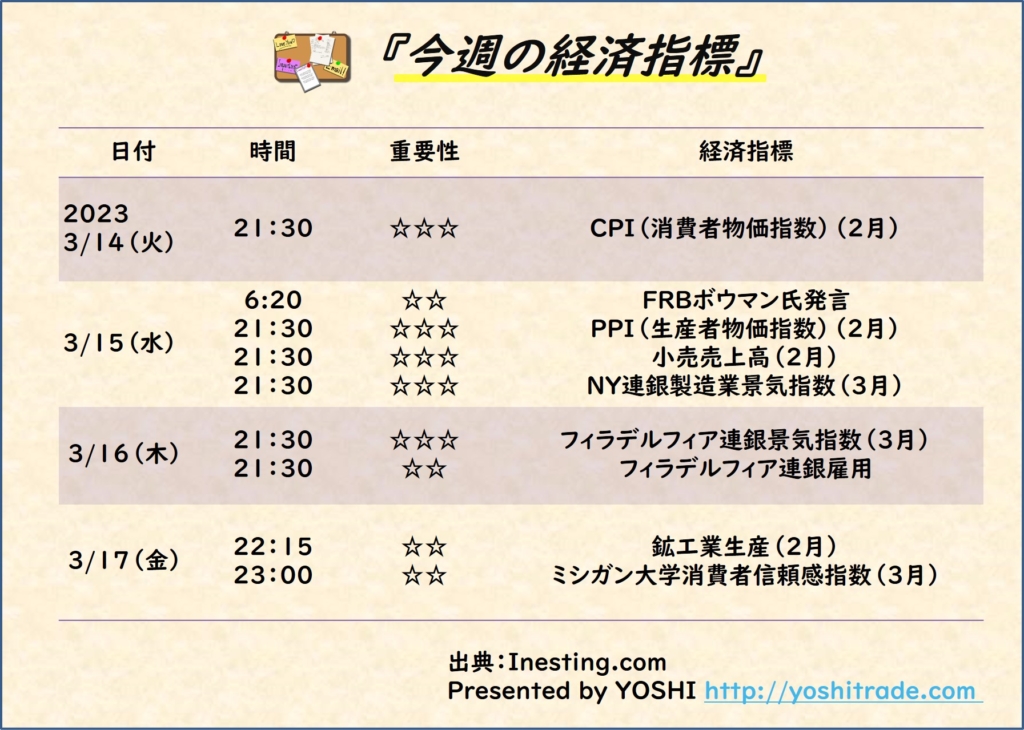

今週の経済指標

今週はめっちゃ経済指標があります。火曜のCPIに始まり、水曜のPPI、NY連銀、フィラデルフィア連銀、ミシガン大学と景気指数の発表が揃い踏みです。なぜ今月は一週間に固まっているのでしょうか(笑)。経済指標に加え、シリコンバレー銀行(SIVB)の行方(救済する機関が出てくるのか、影響を受ける企業がどれほどあるのかなど)が相場に大きなボラティリティをもたらしそうです。

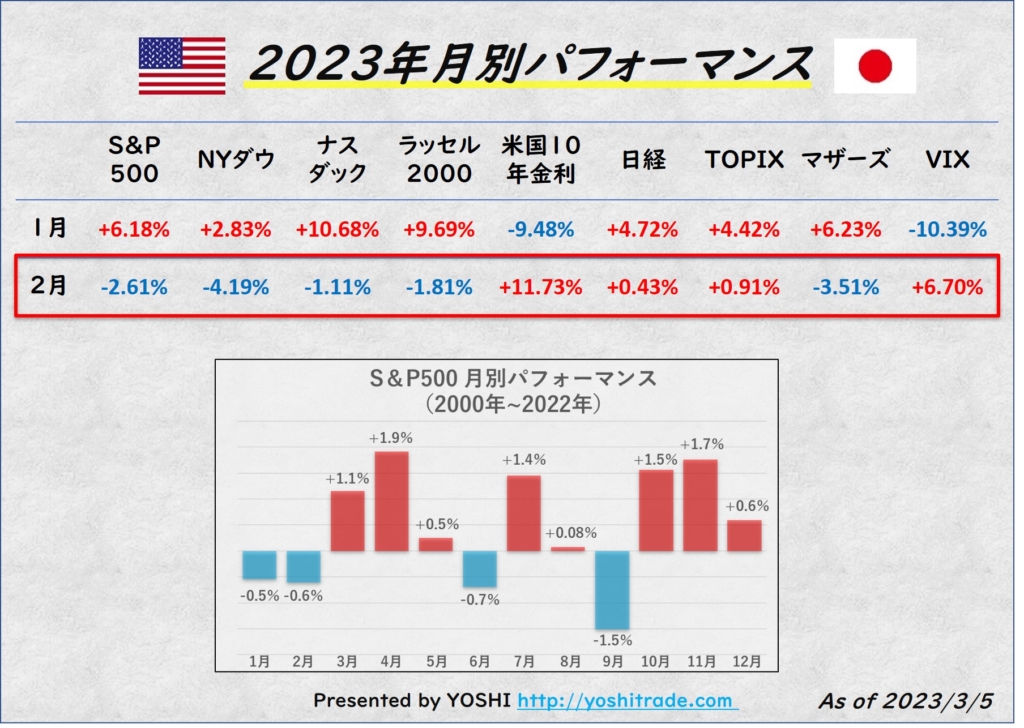

2023年相場の振り返り

2023年相場のここまでの振り返り記事をご参考ください。毎月、振り返り記事を発行していきます。

このblogでは、5秒でわかる昨日のマーケット⇒日単位、一週間の相場の振り返り⇒週単位、一カ月の相場の振り返り⇒月単位と、色々な時間軸から相場を振り返っています。

2月は下落の月となりました。季節性では、3月から相場は上を向いて5月までは強いですが今年はどうなるでしょうか。目先はご存知の通り厳しい展開です。

相場雑感

さてさて、シリコンバレー銀行の破綻というブラックロックの出現によりまさかの年初来安値を伺う状況となってしまいました。ダウは既に年初来マイ転しています。金融引き締めの出口も見えてきて相場は上を向きそうな状況でしたのでなかなか厳しい展開です。ただし、シリコンバレー銀行のような取り付け騒ぎは数週間経てばもう誰も話題にしていないかもしれません。納得のいく投資を続けていきましょう。

さてさて、シリコンバレー銀行の破綻というブラックスワンの出現により、まさかの年初来安値を伺う展開になりました。ダウは既に年初来マイ転しています。金融引き締めの出口も見えてきて相場は上昇傾向にあったため、厳しい展開となっています。ただし、シリコンバレー銀行のような騒ぎは数週間で忘れ去られることが多いため、納得のいく投資を続けていくことが大切です。

ではまた。

コメント