よし

よし米国市場の一週間のポイントをまとめました。「週末の一言」では個人投資家の目線で思うことをコメントしています。

米国市場:一週間のハイライト

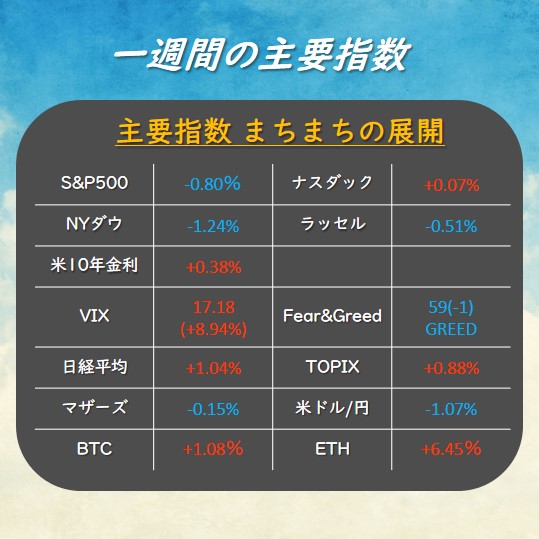

主要指数の値動き

主要指数 まちまちの展開。

VIX 17.18。Fear&Greed指数は 59で「GREED(楽観)」維持。

- S&P500:-0.80%

- ナスダック:+0.07%

- NYダウ:-1.24%

- ラッセル2000:-0.51%

- 日経平均:+1.04%

- TOPIX:+0.88%

- マザーズ:-0.15%

主な出来事

今週は3度目の金融不安が株価を押し下げました。地銀は暴落に次ぐ暴落で。ウェスタンアライアンスバンコープ、パックウェストバンコープ、ファーストホライゾンなど50%を超える暴落が相次ぎました。最終的には金曜にJPモルガンが地銀の投資判断を引き上げ大幅反発しました。また、あまり話題になっていないですがアップルも無事に決算を通過しました。金曜の買い安心感につながったと思います。これにて決算ピークは無事に通過しました。

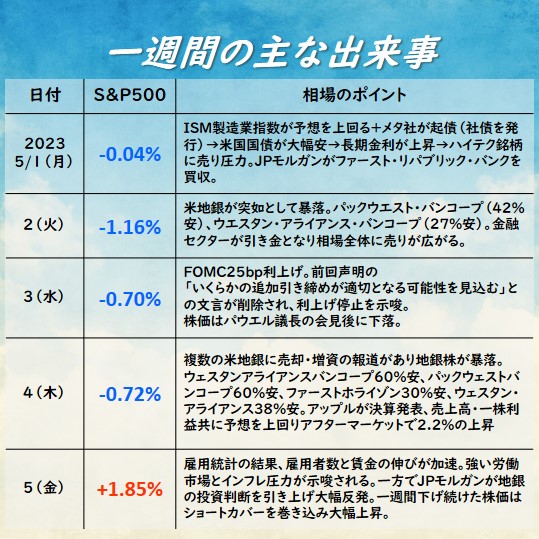

5/1(月)-0.04%

ISM製造業指数が予想を上回る+メタ社が起債(社債を発行)→米国国債が大幅安→長期金利が上昇→ハイテク銘柄に売り圧力。JPモルガンがファースト・リパブリック・バンクを買収。

5/2(火)-1.16%

米地銀が突如として暴落。パックウエスト・バンコープ(42%安)、ウエスタン・アライアンス・バンコープ(27%安)。金融セクターが引き金となり相場全体に売りが広がる。

5/3(水)-0.70%

FOMC25bp利上げ。前回声明の「いくらかの追加引き締めが適切となる可能性を見込む」との文言が削除され、利上げ停止を示唆。株価はパウエル議長の会見後に下落。

5/4(木)-0.72%

複数の米地銀に売却・増資の報道があり地銀株が暴落。ウェスタンアライアンスバンコープ60%安、パックウェストバンコープ60%安、ファーストホライゾン30%安。アップルが決算発表、売上高・一株利益共に予想を上回りアフターマーケットで2.2%の上昇

5/5(金)+1.85%

雇用統計の結果、雇用者数と賃金の伸びが加速。強い労働市場とインフレ圧力が示唆される。一方でJPモルガンが地銀の投資判断を引き上げ大幅反発。一週間下げ続けた株価はショートカバーを巻き込み大幅上昇。

週間セクター騰落率

米国市場の週間セクターの騰落率をまとめました。今週は軟調な相場でしたので目立って上昇したセクターはありませんが、エネルギー、金融、コモディティセクターの下落が目立ちます。原油やコモディティは暴落レベルで下落していた影響ですね。なお、金曜日には反発しています。

ハイテクグロース(QQQ):+0.10%

半導体(SOX):+0.42%

クリーンエネルギー(PBD):+1.15%

小型株(IWM):-0.43%

金融(XLF):-2.53%

工業(XLI):-0.49%

素材(XLB):-1.10%

エネルギー(XLE):-5.76%

コモディティ(DJP):-1.44%

ヘルスケア(XHE):-0.25%

生活必需品(XLP):-0.34%

公益(XLU):+0.07%

航空(JETS):-0.66%

一般消費財(XLY):-0.45%

インド(EPI):+0.54%

新興国(FM):+0.39%

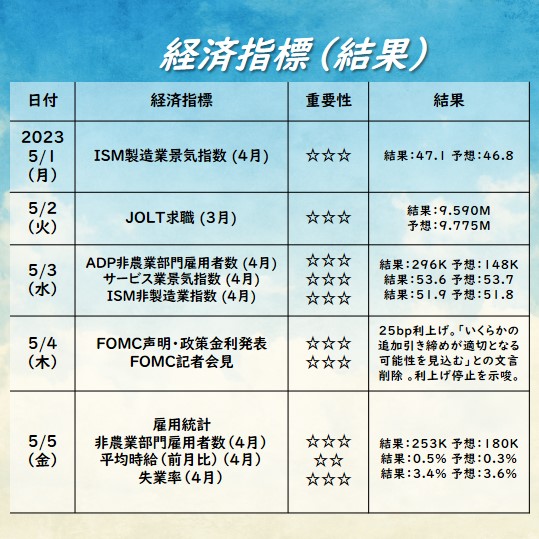

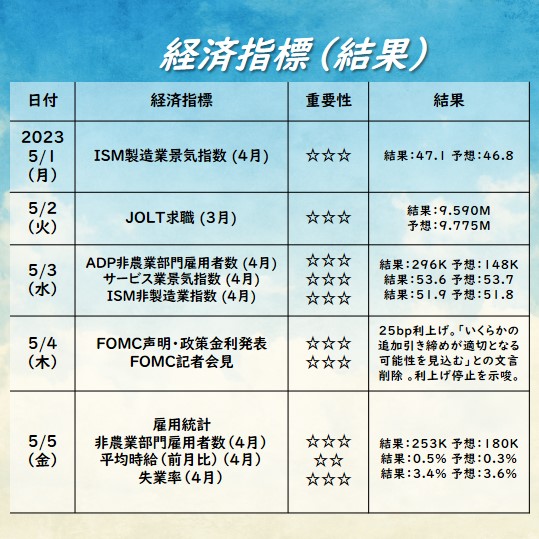

経済指標の結果

今週発表された経済指標の結果をまとめました。今週はFOMCと雇用統計、ISM製造業及び非製造業指数と重要指数の発表が相次ぎました。

ISM製造業景気指数 (4月)(☆☆☆)

結果:47.1 予想:46.8

JOLT求職 (3月)(☆☆☆)

結果:9.590M 予想:9.775M

ADP非農業部門雇用者数 (4月)(☆☆☆)

結果:296K 予想:148K

サービス業景気指数 (4月)(☆☆☆)

結果:51.9 予想:51.8

ISM非製造業指数 (4月)(☆☆☆)

結果:230K 予想:248K

FOMC・政策金利発表(☆☆☆)

25bp利上げ。「いくらかの追加引き締めが適切となる可能性を見込む」との文言削除。利上げ停止を示唆。

雇用統計

非農業部門雇用者数(4月)

結果:253K 予想:180K

平均時給(前月比)(4月)

結果:0.5% 予想:0.3%

失業率(4月)

結果:3.4% 予想:3.6%

なお、経済指標の結果はInvensing.comを参照させていただいています

(出典:https://jp.investing.com/economic-calendar/)。

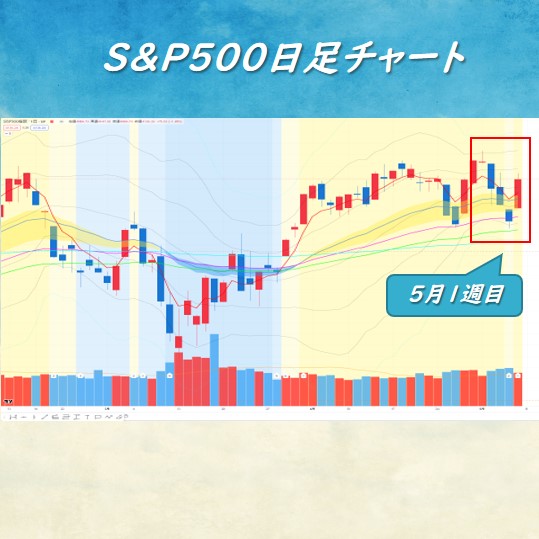

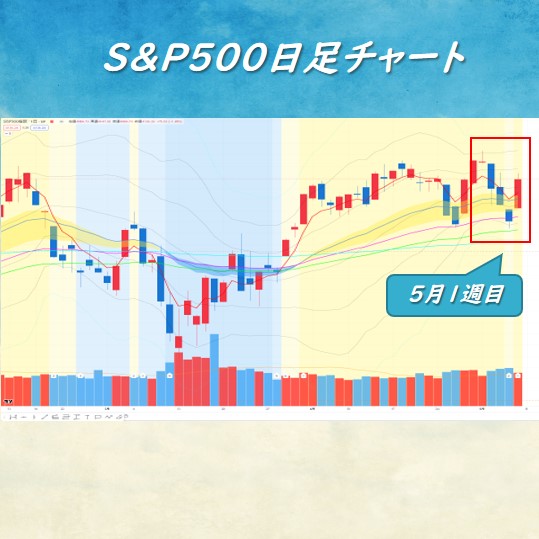

S&P 500 日足チャート

『50日線で反発』

今週は大きく下落しましたが50日線(チャートのピンク色の線)で反発しました。金曜の上昇の出来高はそれほど大きくないのでまだショートカバーが主体だと思われます。金融不安は未だくすぶるものの、今週のFOMCでは利上げ停止も示唆されているので中長期的になマクロ環境の変化は株価には追い風になると思います。ここ一カ月ぐらい狙ていいる青天井相場に今度こそなるのか、レンジの上限で叩かれるか来週の相場に注目です。

マクロ環境

5月のFOMCでは25bpの利上げ。今後得られる経済指標の結果次第であるもののついに利上げ停止が示唆されました。

インフレ

2022年11月、12月、2023年1月のCPIが3カ月連続で上昇し、インフレの収まりが観測されました。しかしながら、2023年2月のCPI、PPI、PCEが予想を上回り、インフレ再燃の懸念が高まっている。

3月の雇用統計は平均受給が予想を下回る。CPIは予想通り、PPI予想を下回る。

4月の雇用統計、CPI、PPIはいずれも予想を下回る。インフレ再燃は認められず。

5月の雇用統計は予想を上回る。賃金インフレ懸念。

FOMCによる利上げ

2022年7月 75bp、9月100bp、11月75bp、12月50bpの利上げ。

2023年2月 25bp、3月25bpの利上げ。5月25bp利上げ。前回声明の「いくらかの追加引き締めが適切となる可能性を見込む」との文言が削除され、利上げ停止を示唆。

景気

2四半期連続でGDPがマイナス成長となり、テクニカルリセッション(景気後退期)に突入しました。また、ISM製造業・非製造業の両指数が50を下回っており、景気の先行きに不透明感が広がっています。シルバーゲート銀行が経営破綻、クレディ・スイスをUBSが買収、ドイツ銀行も経営悪化懸念。経済指標の結果は軒並み悪い。

決算

2023年4月~5月に発表された企業決算は、大型ハイテク株を中心に予想を上回る堅調な結果。

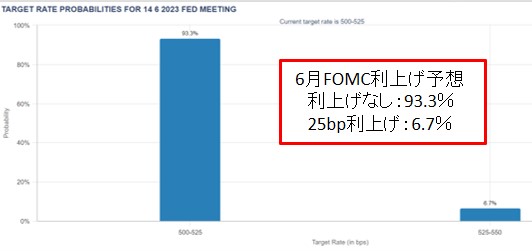

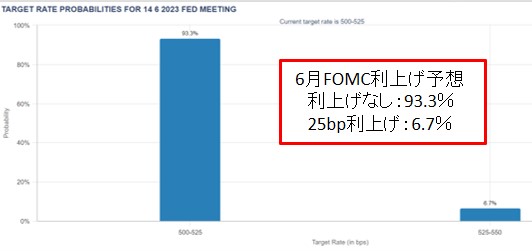

次回FOMCでの利上げ予想

次6月のFOMCでの利上げ予想は据え置き予想が93.3%、25bp利上げ予想が6.7%。利上げ停止がメインシナリオです。

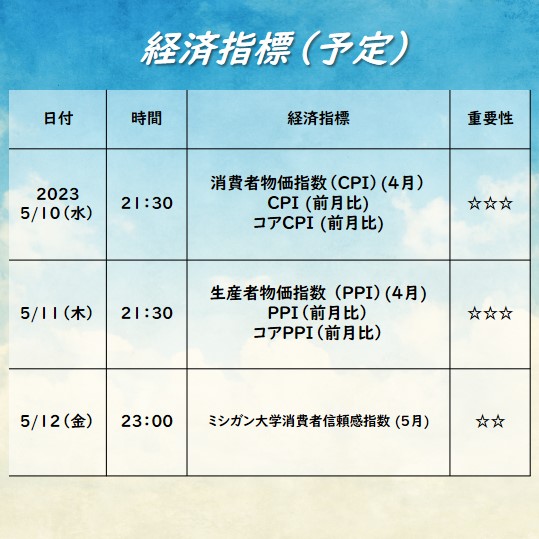

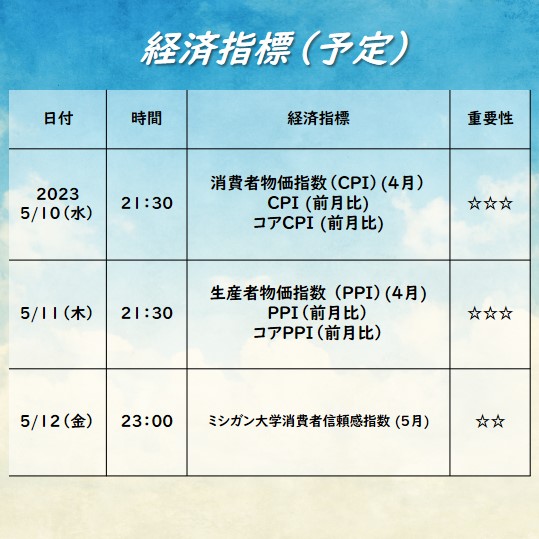

来週の経済指標

来週の経済指標の予定をまとめました。来週は消費者物価指数(CPI)と生産者物価指数(PPI)の発表があります。FRB(米国中央銀行)の金融政策の判断に使用される指標ですのでしっかり確認しましょう。

週末の一言

「三度目の金融不安で右往左往」

今週は地銀が相場を乱高下させました。30~50%ぐらいが毎日動いていてジェットコースターのような相場です。こういったボラが高い銘柄は安心して持っていられませんし乱高下でロスカットさせられるので触るのはお勧めしません。さて、地銀に振り回されていますが、最も重要な金融政策は利上げ停止に向かっていますので株式市場には追い風です。また、今回の決算期ではハイテク銘柄の決算が良好でした。こういった本質的なところに目を向けて相場に臨むことが投資で成功する一番大事なことと思います。自分の得意な投資手法を極めてエッジを取っていきたいですね。

毎日TwitterとInstagramで発信しています。よろしければフォローや拡散お願いします。

blogランキングもポチっとしていただけると励みになります。

にほんブログ村

お勧めの証券口座

私は約7年ほど投資(トレード)をしていきましたが今ではほとんどの取引をGMOクリック証券【CFD】から行っています。お勧めの理由は以下の通りです。

- 取引手数料が無料

- 相場が動いている間は24時間取引可能

- 株の指数(S&P500、日経平均など)、米国個別株(マイクロソフトやテスラなど)、商品先物(原油、金、コーン、大豆など)など幅広く投資が可能

- ロング(上昇したら儲かるトレード)だけでなくショート(下落したら儲かるトレード)の取引が可能

- アプリがもの凄く使いやすい

CFDと聞くとレバレッジをかけてリスクが高いイメージがありますが、レバレッジをかけずに取引をすれば他の証券口座で現物取引と変わりません。手数料無料、幅広い銘柄にロングもショートもできる、アプリが使いやすいと3拍子揃った証券口座となります。

口座開設は無料です。以下からどうぞ。

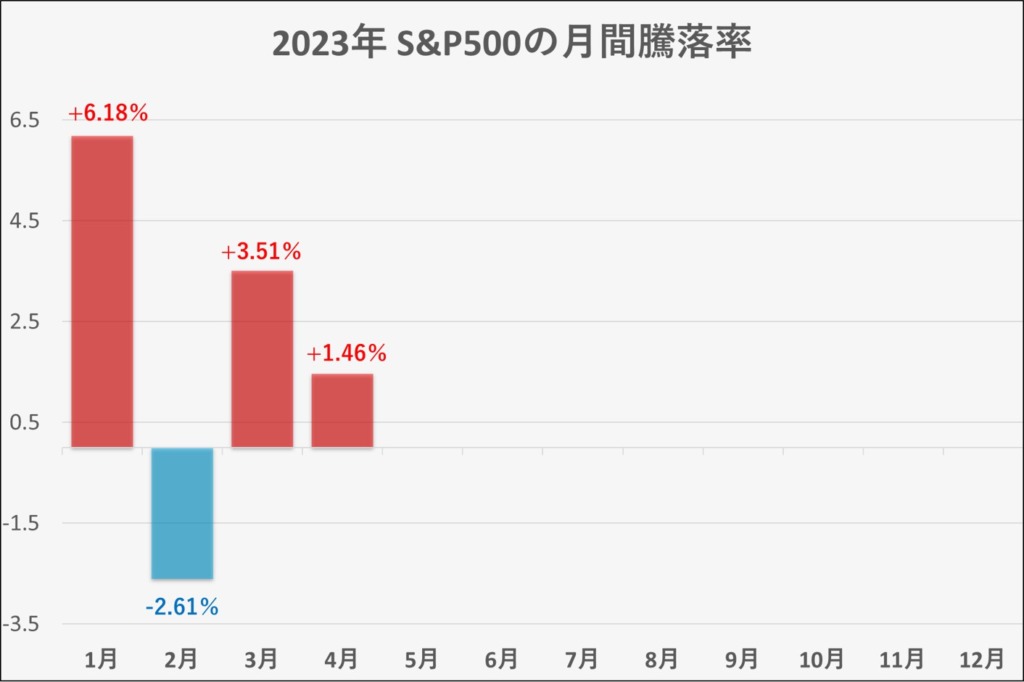

ここから下は先月のまとめ記事です。

まだ読まれていない方はご参考ください。

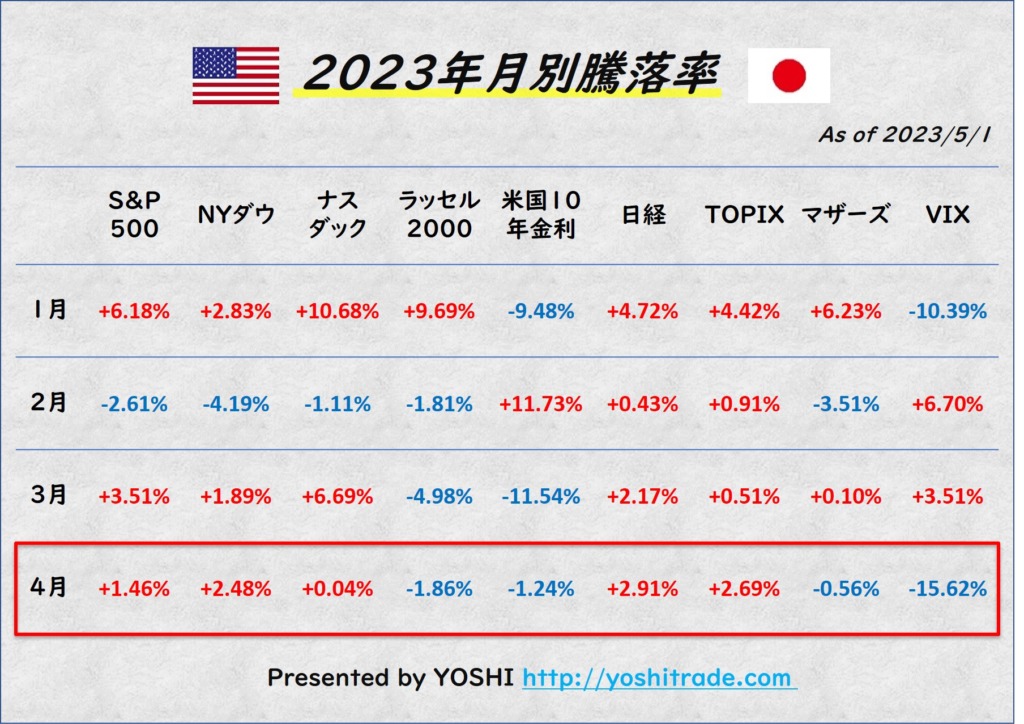

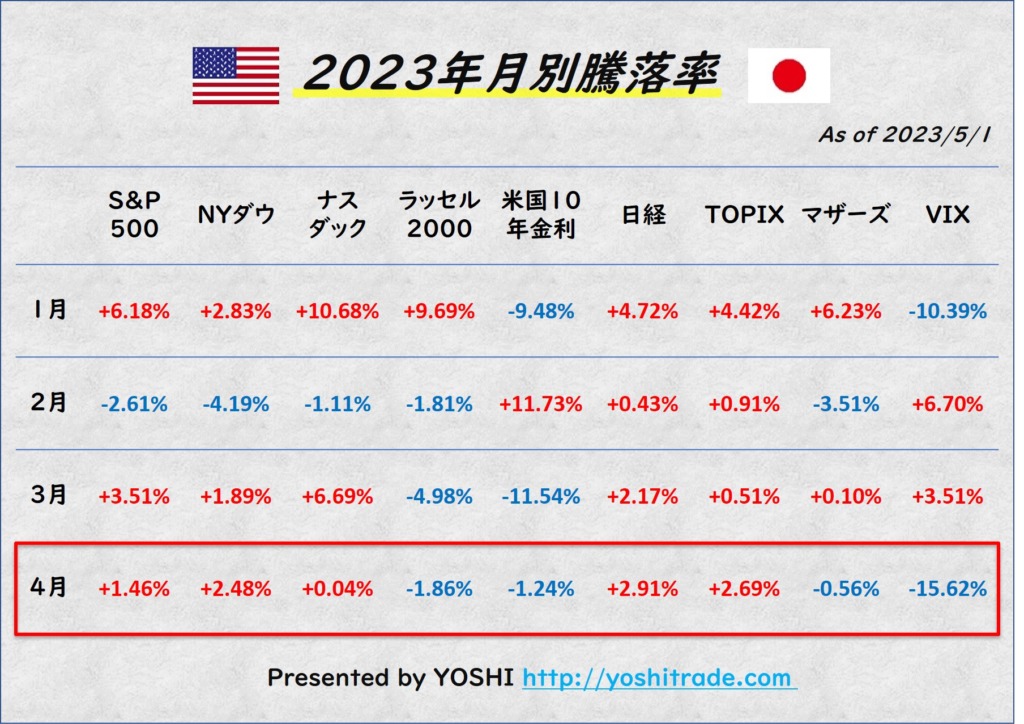

米国市場月間レポート:相場の現状分析と今後の展望(2023年4月)

2023年の4月相場のまとめ記事です。相場の大きな流れを把握するためご一読いただけると嬉しいです。

コメント