こんにちはYOSHIです。

この記事では一週間の米国市場を振り返ります。主要指数の値動きや相場を動かしたポイント、経済指標について確認していきましょう。

米国株式市場:一週間のハイライト

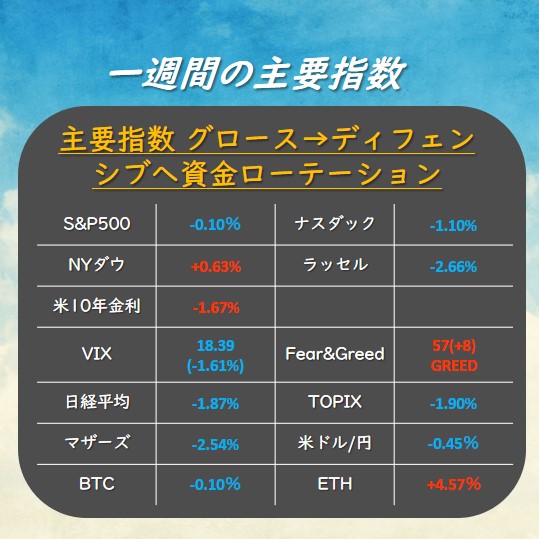

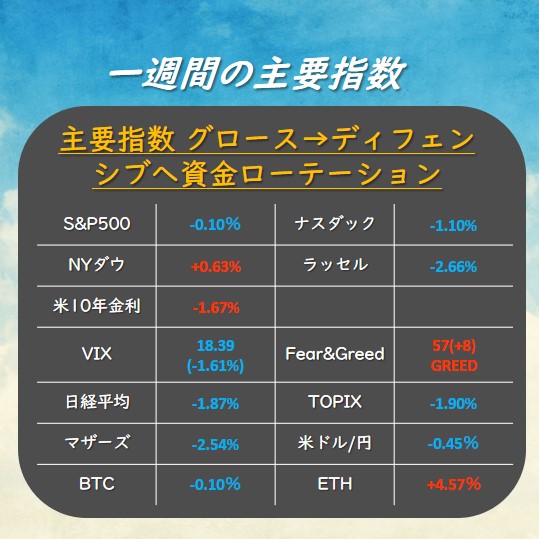

主要指数の値動き

主要指数 まちまちの展開。グロース→ディフェンシブへ資金ローテーション。ナスダックやラッセルが売られNYダウが上昇しています。

VIXは18.39と20以下を継続。Fear&Greed指数は57で「GREED」。先週末は49で「FEAR」でしたのでFEARの水準を脱しました。

- S&P500:-0.10%

- ナスダック:-1.10%

- NYダウ:+0.63%

- ラッセル2000:-2.66%

- 日経平均:-1.87%

- TOPIX:-1.90%

- マザーズ:-2.54%

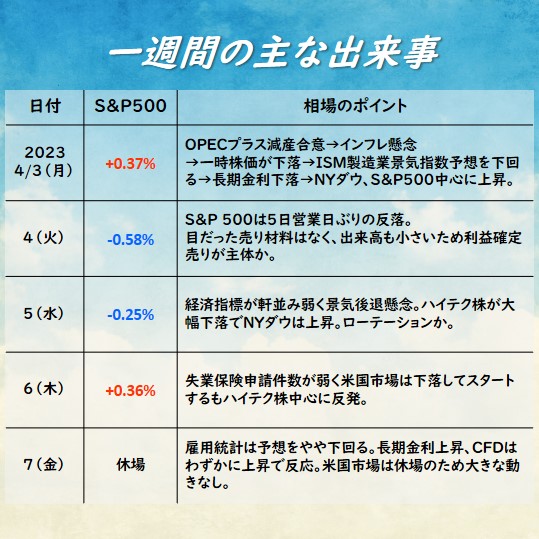

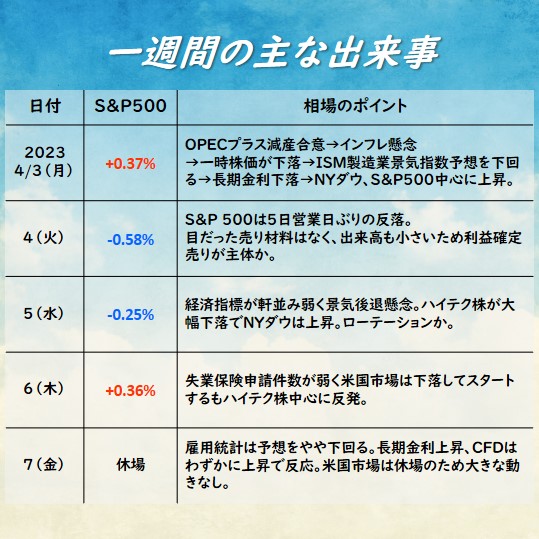

主な出来事

今週はOPECプラス減産合意のヘッドラインから始まりました。これによりでインフレ懸念で株価は一時下落、しかしなながら、ISM製造業景気指数が予想を下回ったことにより長期金利が下落、株価はも持ち直しました。しかしながら火曜日から異変が起きます。JOLT求職、ADP雇用統計、マーケット総合PMI、ISM非製造業指数と次々と弱い経済指標が相次いで発表され、株価は調整に入りました。特にグロース株が弱く、一方でバリュー株は底堅く上昇し、資金ローテーションが起こったと考えられます。そして、金曜日には注目された雇用統計が発表、結果は予想を下回る結果でした。金曜は聖金曜日(グッドフライデー)のため米国市場は休場でしたが、長期金利は上昇、CFDもわずかに上昇という状況です。月曜日の反応が待たれます。

月曜~金曜までの日々の主な出来事は以下の通りです。スライドにもまとめたのでご参考ください。

- 4/3(月):OPECプラス減産合意→インフレ懸念→一時株価が下落→ISM製造業景気指数予想を下回る→長期金利下落→NYダウ、S&P500中心に上昇。

- 4/4(火):S&P 500は5日営業日ぶりの反落。目だった売り材料はなく、出来高も小さいため利益確定売りが主体か。

- 4/5(水):経済指標が軒並み弱く景気後退懸念。ハイテク株が大幅下落でNYダウは上昇。ローテーションか。

- 4/6(木): 失業保険申請件数が弱く米国市場は下落してスタートするもハイテク株中心に反発。

- 4/7(金): 米国市場は聖金曜日(グッドフライデー)のため休場。雇用統計は予想をやや下回る。長期金利上昇、CFDはわずかに上昇で反応。米国市場は休場のため大きな動きなし。

週間セクター騰落率

米国市場の週間セクターの騰落率をまとめました。半導体、クリーンエネルギー、工業、一般消費財セクターが売られ、公益、エネルギー、インド、ヘルスケアセクター辺りが買われています。こうしてみるとチグハグした感じもしますが、リスクの高いセクターが売られ、景気悪化局面で強いセクターが買われています。

ハイテクグロース(QQQ):-0.90%

半導体(SOX):-4.92%

クリーンエネルギー(PBD):-3.99%

小型株(IWM):-2.53%

金融(XLF):-0.50%

工業(XLI):-3.37%

素材(XLB):-1.28%

エネルギー(XLE):+2.60%

コモディティ(DJP):+0.76%

ヘルスケア(XHE):+0.88%

生活必需品(XLP):+0.87%

公益(XLU):+3.13%

航空(JETS):-2.68%

一般消費財(XLY):-3.08%

インド(EPI):+1.33%

新興国(FM):-0.12%

経済指標の結果

今週発表された経済指標の結果をまとめました。軒並み弱い経済指標が発表されています。最も注目された雇用統計も予想を少し下回りましたが無事に通過しています。

ISM製造業景気指数(3月)(☆☆☆)

結果:46.3 予想:47.5

JOLT求人労働異動調査(☆☆☆)

結果:9.931M 予想:10.400M

ADP非農業部門雇用者数(☆☆☆)

結果:145K 予想:200K

ISM非製造業指数(☆☆☆)

結果:51.2 予想:54.5

マーケット総合PMI (☆☆)

結果:52.3 予想:53.3

サービス業景気指数 (☆☆)

結果:52.6 予想:53.8

失業保険申請件数(☆☆☆)

結果:228K 予想:200K

雇用統計(☆☆☆)

・非農業部門雇用者数 結果236K 予想:239K

・平均時給 (前月比) 結果:0.3% 予想:0.3%

・失業率 結果:3.5% 予想:3.6%

なお、経済指標の結果はInvensing.comを参照させていただいています

(出典:https://jp.investing.com/economic-calendar/)。

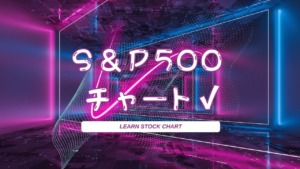

S&P 500 日足チャート

S&P500の現在のチャートを確認していきましょう。今週は調整の一週間となりました。

月曜をピークに火・水と調整となりました。2月につけた前回の高値付近なので調整が入るのは健全な形ですね。木曜には少し上昇し落ち着きを取り戻しています。チャート的には上昇トレンドを維持していますので(黄色背景が上昇トレンド、青背景が下落トレンドを示すインジゲーターを入れています)、順当にいけば上抜けていくのではないかと思います。上抜けると目先の青天井になりますのでそこそこ伸びることが期待できます。

マクロ環境

相次ぐ弱い経済指標の結果が報告されています。これらの結果を踏まえてFOMCがどう金融政策を展開するかに注目です。

インフレ

2022年11月、12月、2023年1月のCPIが3カ月連続で上昇し、インフレの収まりが観測されました。しかしながら、2023年2月のCPI、PPI、PCEが予想を上回り、インフレ再燃の懸念が高まっている。

2023年3月の雇用統計は平均受給が予想を下回る。CPIは予想通り、PPI予想を下回る。

FOMCによる利上げ

2022年7月 75bp、9月100bp、11月75bp、12月50bpの利上げ。

2023年2月 25bp、3月25bpの利上げ。

景気

2四半期連続でGDPがマイナス成長となり、テクニカルリセッション(景気後退期)に突入しました。また、ISM製造業・非製造業の両指数が50を下回っており、景気の先行きに不透明感が広がっています。シルバーゲート銀行が経営破綻、クレディ・スイスをUBSが買収、ドイツ銀行も経営悪化懸念。経済指標の結果は軒並み悪い。

決算

企業の決算は全体的に低調で、ガイダンス(業績予想)も弱い傾向にあります。多くの企業が大規模なレイオフを実施し、自社株買いに期待がかかる状況となっています。

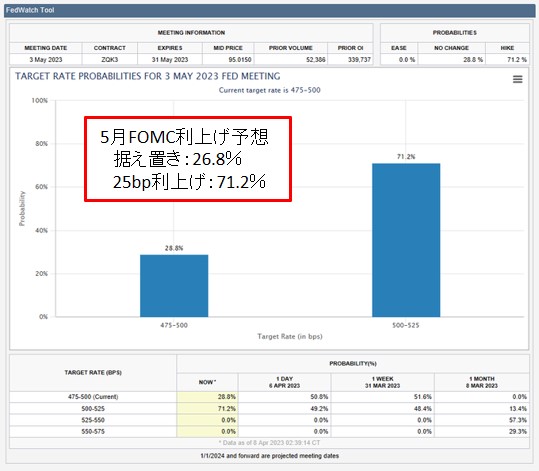

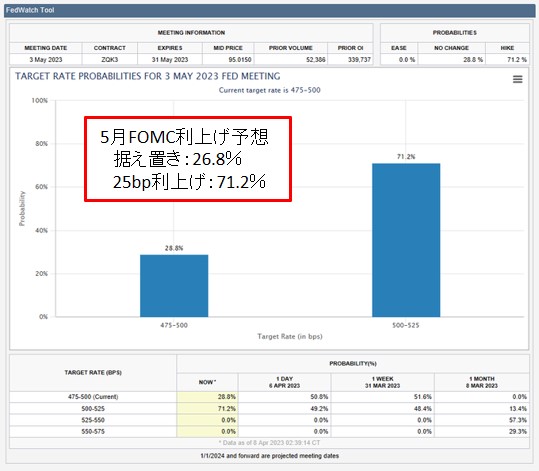

次回FOMCでの利上げ予想

次回5月のFOMCでの利上げ予想は据え置き予想が26.8%、25bp利上げ予想が71.2%となっています。先週末時点では、据え置き予想が51.6%、25bp利上げ予想が48.48%でしたので、25bp利上げ予想20%ほど増えて主流になっています。

来週の経済指標

来週の経済指標の予定をまとめました。来週は消費者物価指数(CPI)と生産者物価指数(PPI)の発表があります。5月のFOMCに向けてこれらの結果が非常に重要になります。相場を大きく動かす経済指標なので再大注目です。

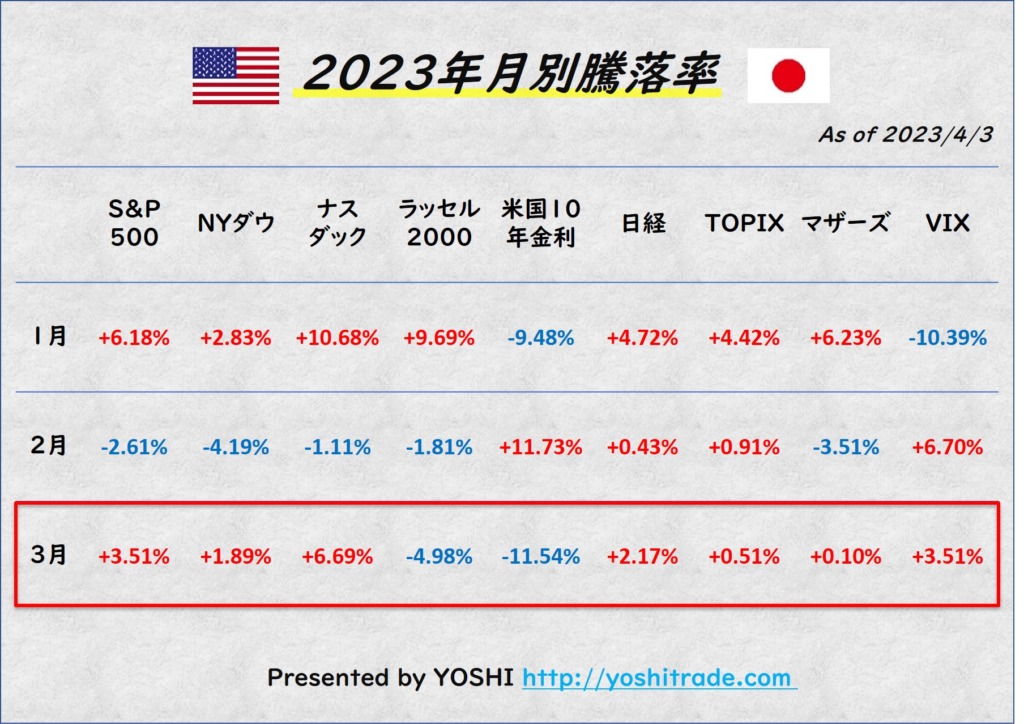

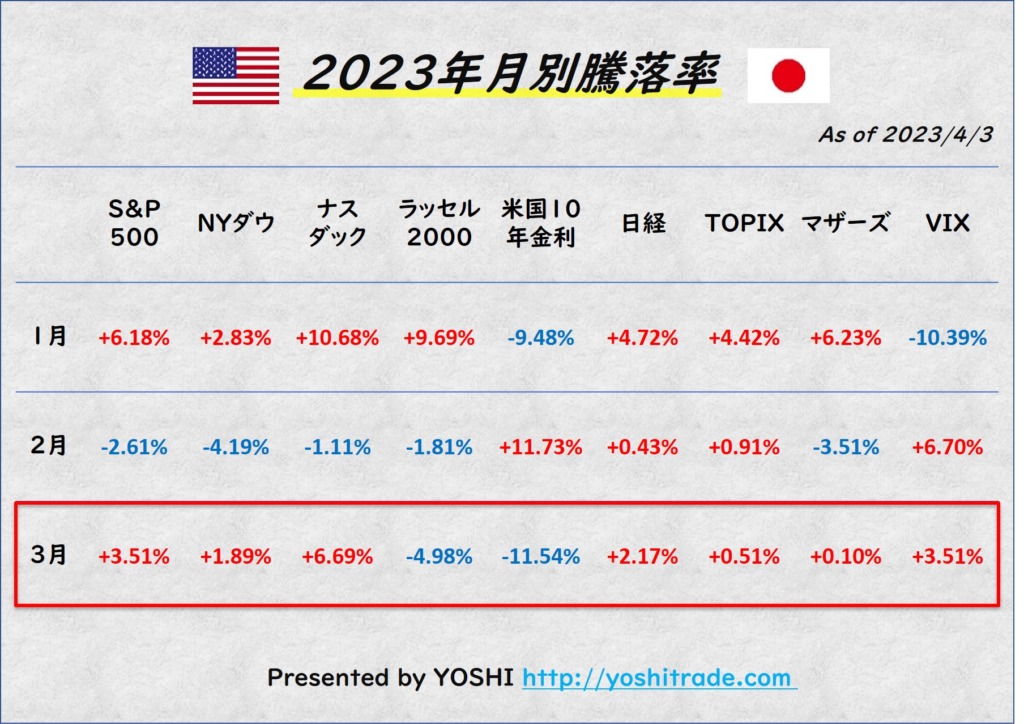

米国市場月間レポート:相場の現状分析と今後の展望(2023年3月)

2023年の3月相場のまとめ記事です。相場の大きな流れを把握するためご一読いただけると嬉しいです。

週末の一言

週末の一言は「春資金ローテーションで力を溜めた一週間🌸」です。

今週は結構下げてハラハラしましたが、結果的によい調整になったのではないかと思います。上昇相場においても相場は一直線に上がらず、適度に調整を挟みながら上昇します。大事なのは大きな流れ、マクロ環境がどうなっているかを把握することであり、目先のアップダウンはある前提で売買にうまく利用するイメージを持つことが重要です。私の発信ではこの大きな流れを初心者にもわかりやすく発信することを目的にやっています。

TwitterとInstagramでも発信していますので気に入っていただいたら応援いただけると嬉しいです。

株blogランキングもポチっとしていただけると嬉しいです👇

にほんブログ村

では来週も頑張りましょう。

おまけ

Q:資金ローテーションとは?

A:例えばグロース銘柄が売られてバリュー銘柄が買われるなど、相場全体で資金が循環する現象が資金ローテーションと呼ばれます。

Q:なぜこのようなことが起こるのでしょうか?

A:機関投資家が、経済指標や政策金利の状況を踏まえ、グロース銘柄を売ってバリュー銘柄を買うなど、同じ方向の売買を行うためです。

Q:なぜこのような投資行動が行われるのでしょうか?

A:例えば、経済悪化懸念などで機関投資家がリスクを抑えたい時やグロース銘柄が上がり過ぎた時など、機関投資家はグロース銘柄を利益確定したり売ることで、ポジションとリスクの調整を行うためです。

Q:どのようにして気づけるのでしょうか?

A:日々、セクターごとの値動きを追って、どのセクターが今買われているかを追っていると大きな流れに気づくことができます。毎日の値動きを観察することが大切です。

コメント