米国市場は大きな経済指標もなく静かな一週間でした。来週は一転、CPI(消費者物価指数)、PPI(生産者物価指数)、FOMC(連邦公開市場委員会)と盛り沢山な一週間となります。

この記事では個人投資家目線で米国市場のポイントをまとめました。株式市場が上下している理由、経済指標、マクロ環境などを把握し、あなたの投資成績を向上させてください。

米国市場:一週間のハイライト

| 指数 | 騰落率 |

|---|---|

| S&P500 | +0.39% |

| ナスダック | +0.14% |

| NYダウ | +0.34% |

| ラッセル2000 | +1.90% |

| 米国10年金利 | +1.27% |

| VIX | 13.84(-5.27%) |

| Fear & Greed | 77(EXTREME GREED) |

主要指数:小動きの展開。ラッセル2000が上昇

今週の米国市場は小動きの展開。その中でもラッセル2000の上昇幅が大きいです。これまで半導体、ハイテクセクター主体の偏った上昇でしたが、出遅れていた小型株、金融株、航空株などバリュー銘柄にも資金が入りました。株式市場全体に資金が流入しており非常に良好な傾向です。VIXは13.84と14を下回り、Fear&GreedはEXTREAME GREEDと極めて楽観です。

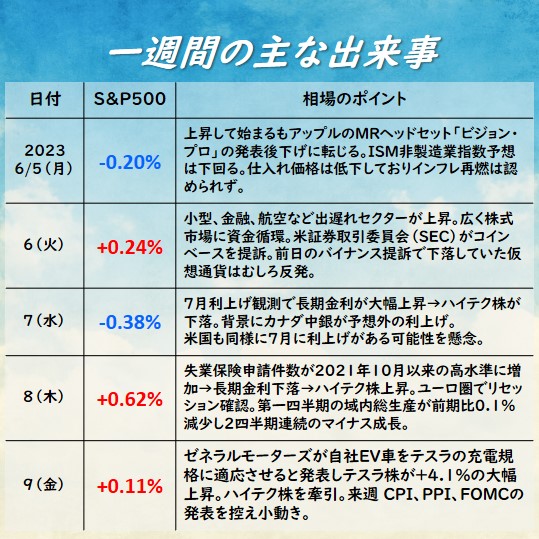

一週間の出来事

テクノロジーの進展

アップルは複合現実(MR)ヘッドセット「ビジョン・プロ」を発表。8年前にスマートウオッチを発売して以来の主要な新製品。ティム・クックCEOは「ユーザーはこの製品を通して見るのであり、この製品を見るのではない。アップルとしては初めてのプロダクトだ」「旅立ちを意味する」と語る。価格は3499ドル。ゼネラルモーターズが自社EV車をテスラの充電規格に適応させると発表。テスラの充電規格が米国のEV充電器の標準規格に。

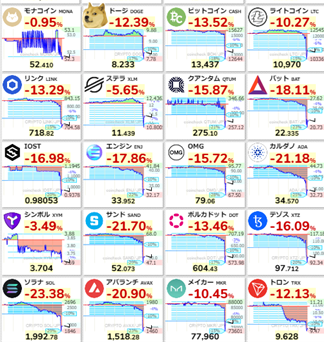

米証券取引委員会(SEC)の度重なる提訴

米証券取引委員会(SEC)は、今週はじめ世界最大の暗号資産(仮想通貨)交換業者であるバイナンス・ホールディングス、続いて、米国最大の暗号資産(仮想通貨)交換業者コインベース・グローバルを立て続けに提訴。暗号資産の取り扱いを巡り交換業者とSEC間のせめぎ合いが続く。論点は、 SOL、ADA、MATIC、FIL、SAND、AXS、CHZ、FLOW、ICP、NEAR、VGX、DASH、およびNEXOが証券であるかどうかというポイント。仮想通貨市場は一時大幅下落するも持ち直していました。しかしながら、週末にロビンフッドがSECが訴訟した通貨の上場廃止を決め、アルトコインを中心に暴落が起きています。

カナダ銀行(中央銀行)サプライズ利上げ

カナダ銀行(中央銀行)は、市場の大方の予想に反し、景気の過熱を理由に2会合連続で停止していた政策金利の引き上げを再開しました。主要政策金利の翌日物金利を0.25ポイント引き上げ、4.75%とする決定を発表。2001年以降で最も高い水準となる。カナダ銀行は声明で「経済の超過需要は、総じて予想よりも持続性があるように見える。需給の均衡を回復させ、インフレ率を持続的に2%の目標に戻すには、金融政策が十分景気抑制的でなかった」との認識を示しました。

米国市場 週間セクター騰落率

各セクターの騰落率をまとめました。今週は半導体やハイテクグロースが足踏みする方で航空、一般消費財、公益、エネルギー、小型がしっかり上昇しています。資金ローテーションが続きます。

| ハイテクグロース(QQQ) | -0.04% |

| 半導体(SOX) | +0.67% |

| クリーンエネルギー(PBD) | +0.37% |

| 小型株(IWM) | +1.65% |

| 金融(XLF) | +1.07% |

| 工業(XLI) | +1.45% |

| 素材(XLB) | +0.55% |

| エネルギー(XLE) | +1.79% |

| コモディティ(DJP) | +1.14% |

| ヘルスケア(XHE) | -0.87% |

| 生活必需品(XLP) | -0.68% |

| 公益(XLU) | +1.95% |

| 航空(JETS) | +3.62% |

| 一般消費財(XLY) | +2.68% |

| インド(EPI) | +0.18% |

| 新興国(FM) | -0.04% |

S&P 500 日足チャート

『バンドウォーク継続』

S&P500のチャートは5日移動平均線上(赤線)で推移。バンドウォークが継続しており強い上昇トレンドです。5日線を維持できるか一旦調整に入るかに注目です。

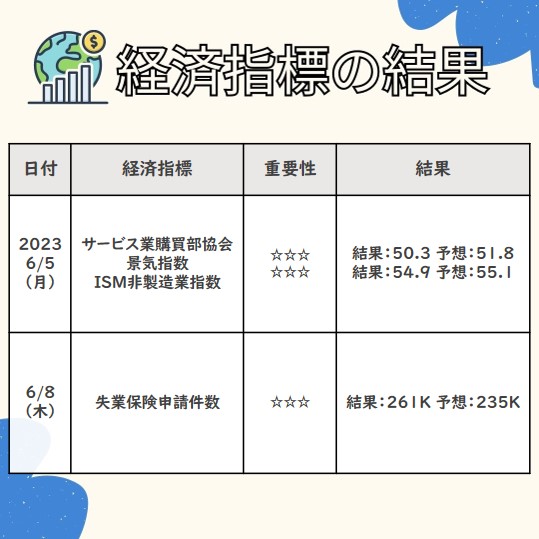

経済指標の結果

サービス業購買担当者景気指数☆☆☆

結果:54.9 予想:55.1

ISM非製造業景気指数☆☆☆

結果:50.3 予想:51.8

失業保険申請件数 ☆☆☆

結果:261K 予想:235K

出典:Invensing.com

https://jp.investing.com/economic-calendar/

マクロ環境

インフレ

2022年11月、12月、2023年1月のCPIが3カ月連続で上昇し、インフレの収まりが観測されました。しかしながら、2023年2月のCPI、PPI、PCEが予想を上回り、インフレ再燃の懸念が高まっている。

3月の雇用統計は平均受給が予想を下回る。CPIは予想通り、PPI予想を下回る。

4月の雇用統計、CPI、PPIはいずれも予想を下回る。インフレ再燃は認められず。

5月の雇用統計は予想を上回る。CPI、PPIは概ね予想通り。

6月の雇用統計はまちまち。

FOMCによる利上げ

2022年7月 75bp、9月100bp、11月75bp、12月50bpの利上げ。

2023年2月 25bp、3月25bpの利上げ。5月25bp利上げ。前回声明の「いくらかの追加引き締めが適切となる可能性を見込む」との文言が削除され、利上げ停止を示唆。

景気

2四半期連続でGDPがマイナス成長となり、テクニカルリセッション(景気後退期)に突入しました。また、ISM製造業・非製造業の両指数が50を下回っており、景気の先行きに不透明感が広がっています。シルバーゲート銀行が経営破綻、クレディ・スイスをUBSが買収、ドイツ銀行も経営悪化懸念。

5月に発表された経済指標(ミシガン大学、ニューヨーク連銀など)は軒並み悪く景気悪化が鮮明。

決算

2023年4月~5月に発表された企業決算は、大型ハイテク株を中心に予想を上回る堅調な結果。

エヌビディアが超絶決算。AIは実需フェーズに。

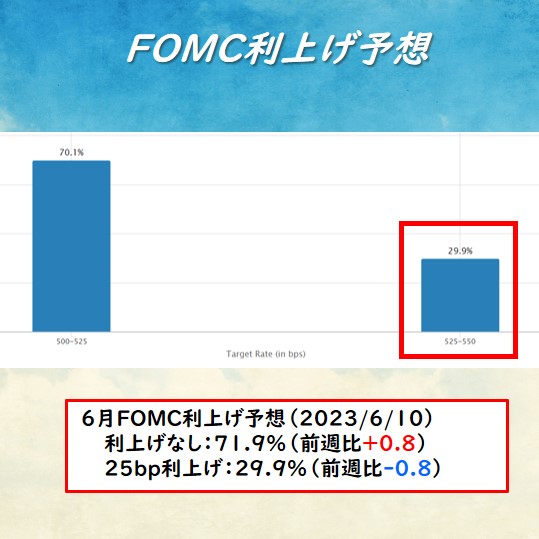

FOMC 利上げ予想

6月の利上げ予想をは先週末から大きな動きなし。据え置きがメインシナリオです。一方、7月に再び利上げする観測が出てきているので相場の注目は7月のFOMCに移りそうです。

個人投資家から週末の一言

「来週は経済指標祭」

来週はCPI、PPI、FOMCに加え景気指数の発表もあり祭になりそうです。ここまで集中するのは珍しいですね。昨年利上げに苦しめられ続けた個人投資家としては利上げ停止は感慨深いです。

株式市場は半年ほど早く動くので既に上昇しており、Twitterタイムラインをみていても長期投資の方は続々とプラス転換しています。私の長期等投資枠も同様です。長期投資、積立投資の強さを感じます。一方、来年から新NISA制度も始まり長期投資家もホールドしているだけではなくしっかり利益確定していくことが重要になると考えています。長期投資について考えていることがあるのでまたブログでまとめたいと思います。

来週の経済指標

来週はCPI、PPI、FOMCに加え景気指数の発表もあり盛り沢山です。インフレ再燃を示唆するデータは出ていませんし6月は一旦利上げ停止の予想ですが、それぞれの結果で大きく相場が動く可能性があります。

GMOクリック証券 CFD取引

私は約7年ほど投資をしていますが、短期トレードは全てGMOクリック証券【CFD】を利用しています。CFDと聞くとレバレッジをかけてリスクが高いイメージがありますがコツがあります。この記事でGMOクリック証券を使ったCFD取引のメリットや注意点についてまとめました。魅惑のCFDの世界でお待ちしています。

米国市場月間レポート

毎日TwitterとInstagramで発信しています。よろしければフォローや拡散お願いします。

blogランキングもポチっとしていただけると励みになります。

にほんブログ村

コメント